全球银行股创新高,A股银行估值仍具吸引力

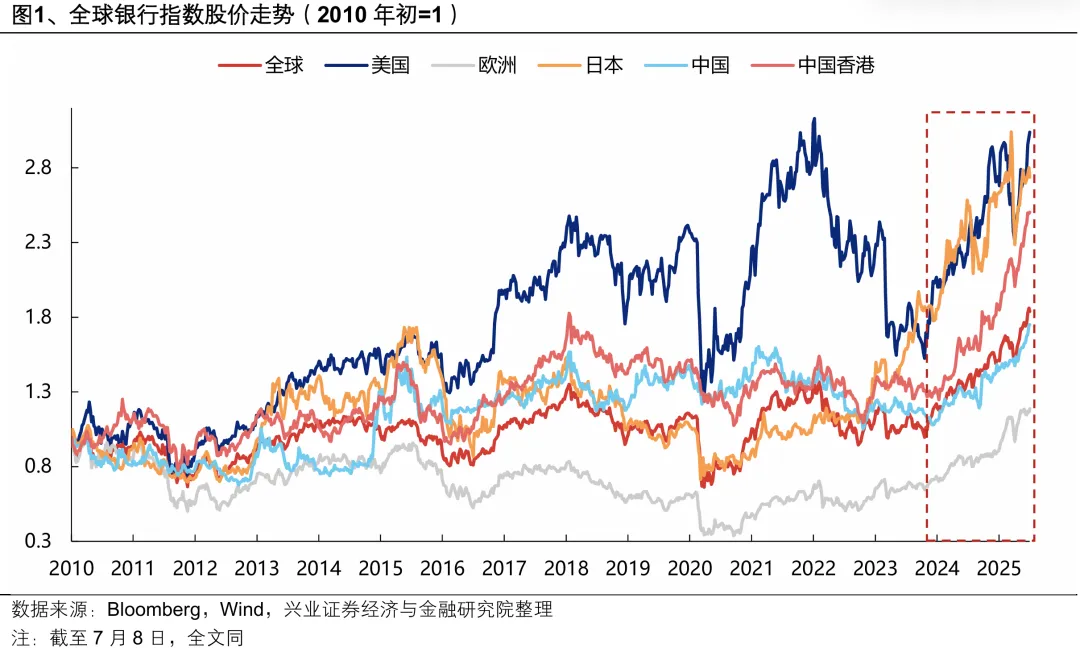

近期,A股银行屡创新高引发投资者关注。但我们发现这并非A股独有的现象,全球银行股都在创新高。2024年至今,全球/美国/欧洲/日本/中国/中国香港银行指数分别上涨52%/49%/65%/53%/59%/88%,当前均已逼近或超过2010年以来新高,且相对于大盘指数均跑出超额收益。

这一现象的背后首先是全球宏观环境的共性。随着全球经济步入低增长时代、政策和地缘不确定性加剧,银行作为盈利稳定、分红可持续的“确定性资产”获得价值重估。银行股成为投资新宠。

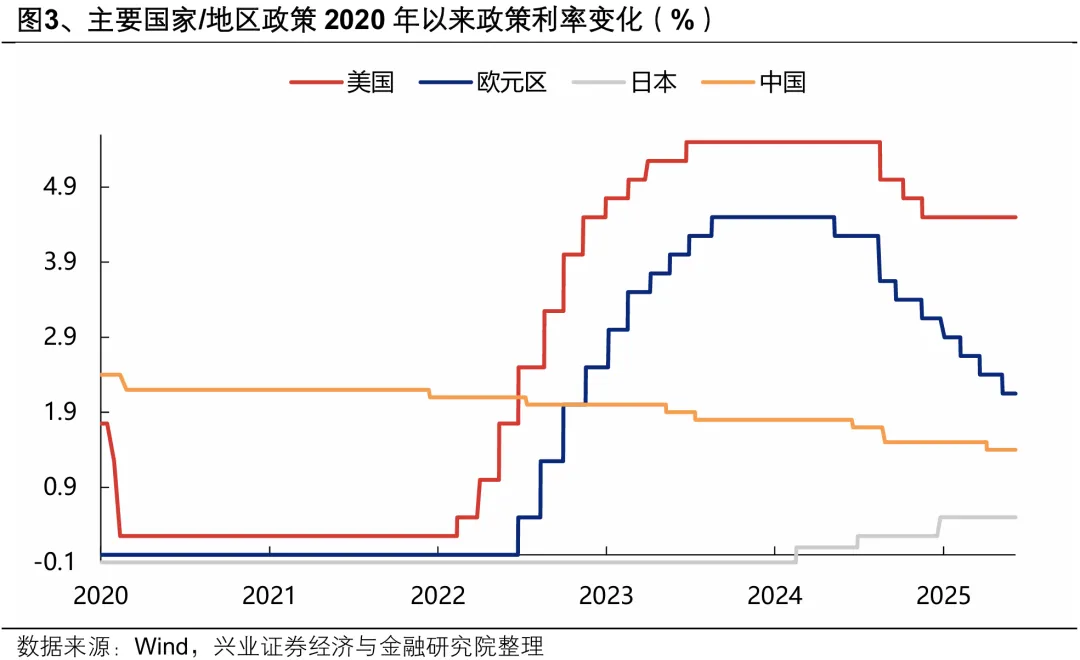

此外,由于2022年以来全球主要国家进入加息周期,叠加特别的业务模式和股东回报形式,海外银行兼具高股东回报和成长性:

1)货币政策:2022年以来,美国、欧洲、日本均迎来加息周期,高利率环境推动银行息差收入增加、利润增长。

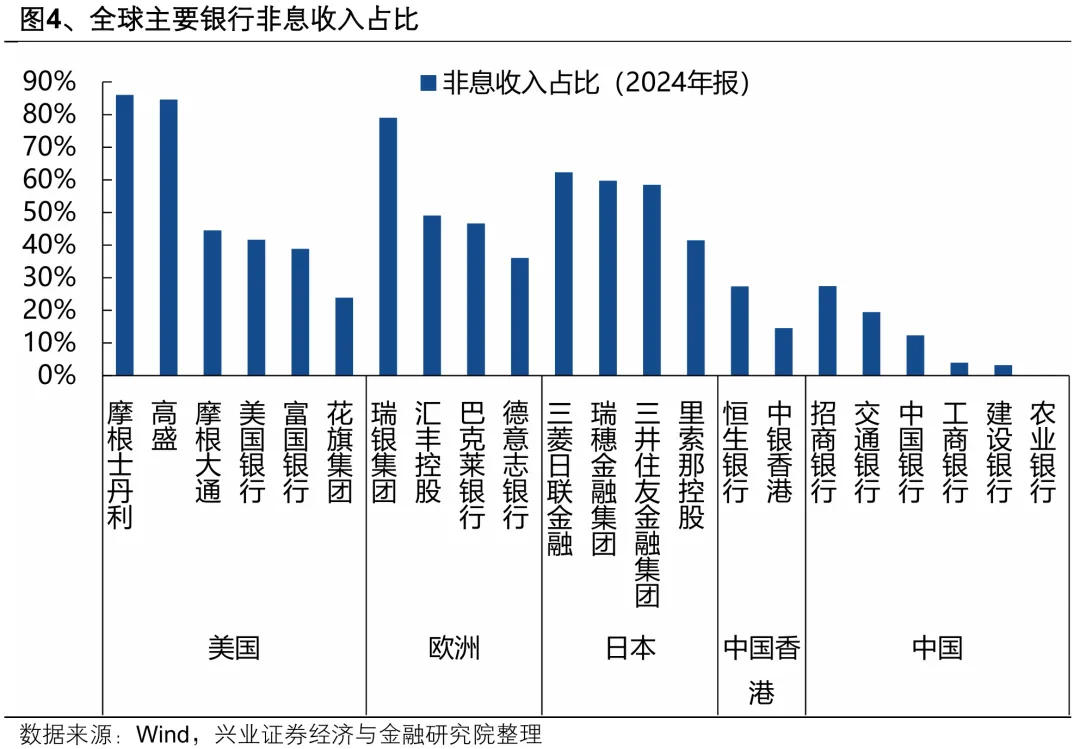

2)业务模式:海外银行的业务模式较为多元化,除了传统的存贷款业务外,投资银行、资产管理、金融市场交易等非利息收入业务是利润增长的主要支撑,例如摩根士丹利、高盛等大型银行非利息收入占比可达85%以上。

3)股东回报方式:除现金分红外,美国、日本和部分欧洲的银行还倾向于通过回购来提高股东回报。

具体分国家来看:

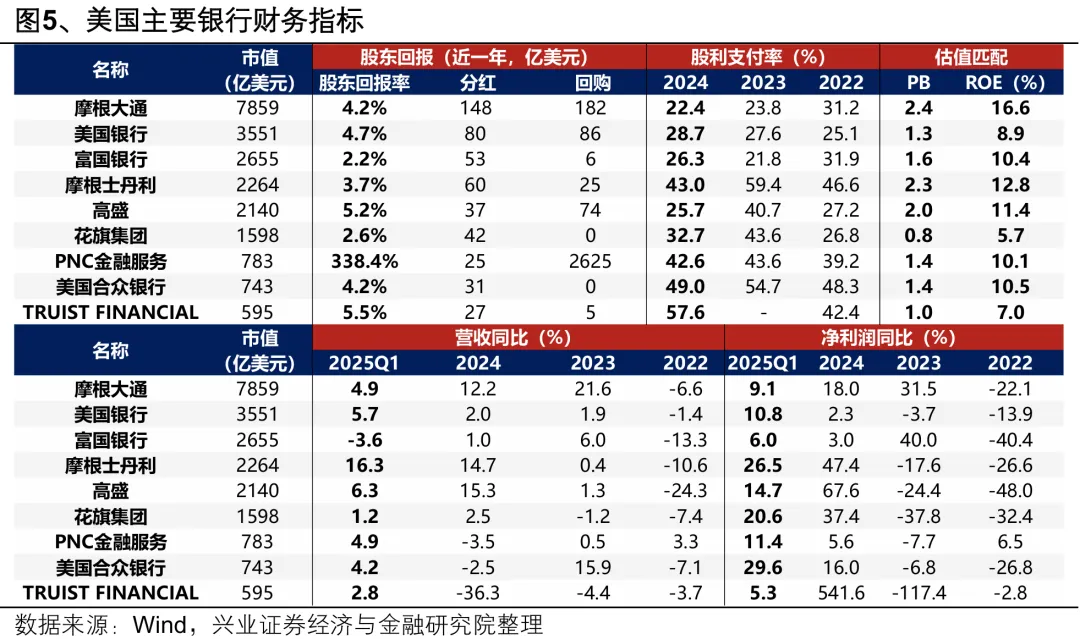

美国:稳分红+高回购+高成长

稳分红:近三年美国主要银行的股利支付率较为稳定,均在20%以上,部分银行例如摩根士丹利、PNC金融服务、美国合众银行能够稳定在40%以上。

高回购:除现金分红外,回购也是美国银行股青睐的股东回报方式,部分银行近一年回购金额高于现金分红,包括摩根大通、美国银行、高盛、PNC金融服务等。

高成长:过去几年美国经济整体向好,消费者和企业对贷款的需求增加,对利息业务形成提振;同时资本市场的活跃下银行的投行业务、财富管理业务等非利息收入也相应增加。2024年以来主要美国银行股利润普遍高增,且ROE也维持在较高水平,兼具成长性。

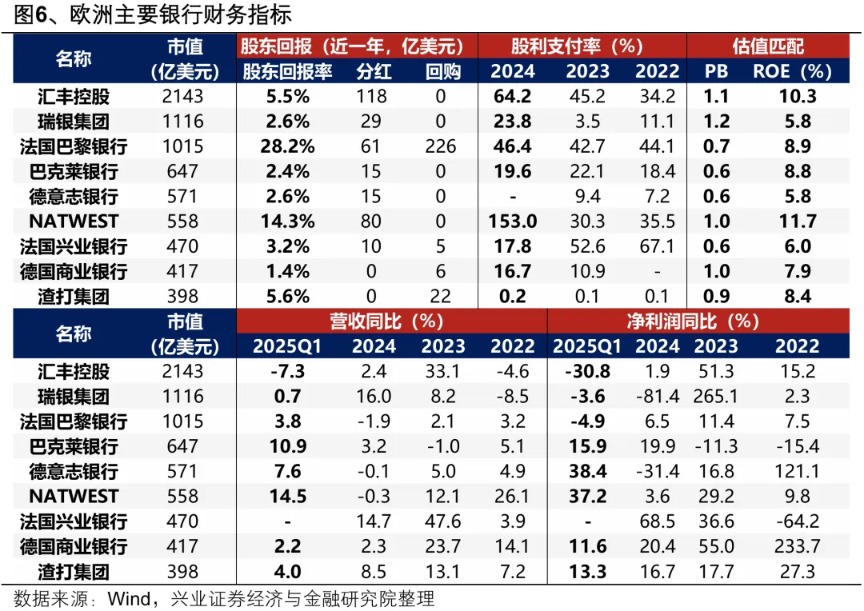

欧洲:现金分红+成长性

现金分红:欧洲银行主要采用现金分红的模式进行股东回报,且2024年普遍大幅提高股利支付率,表现出较强的分红意愿。

成长性:受债券和货币交易、投资银行等业务的带动,部分欧洲银行业表现出一定的成长性,例如德意志银行、NATWEST银行、巴克莱银行等。

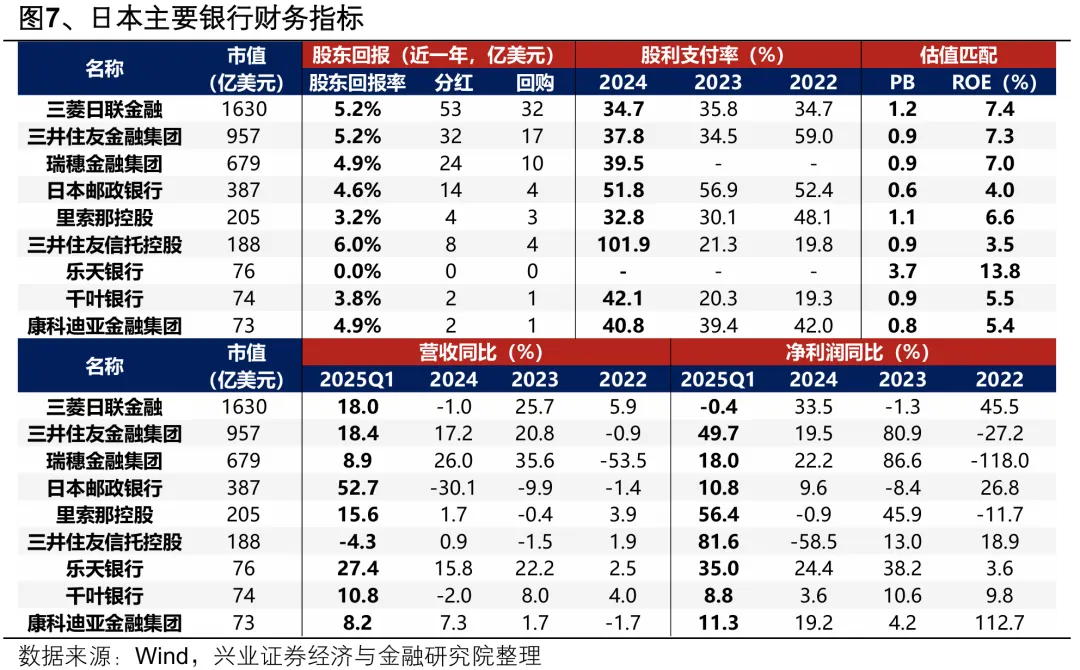

日本:利润修复+分红提升

利润恢复:日本加息助推银行息差扩大,2024年以来主要银行业绩普遍高增。

分红提升:日本结束负利率时代后,主要银行股也纷纷提升股利支付率,增强股东回报。

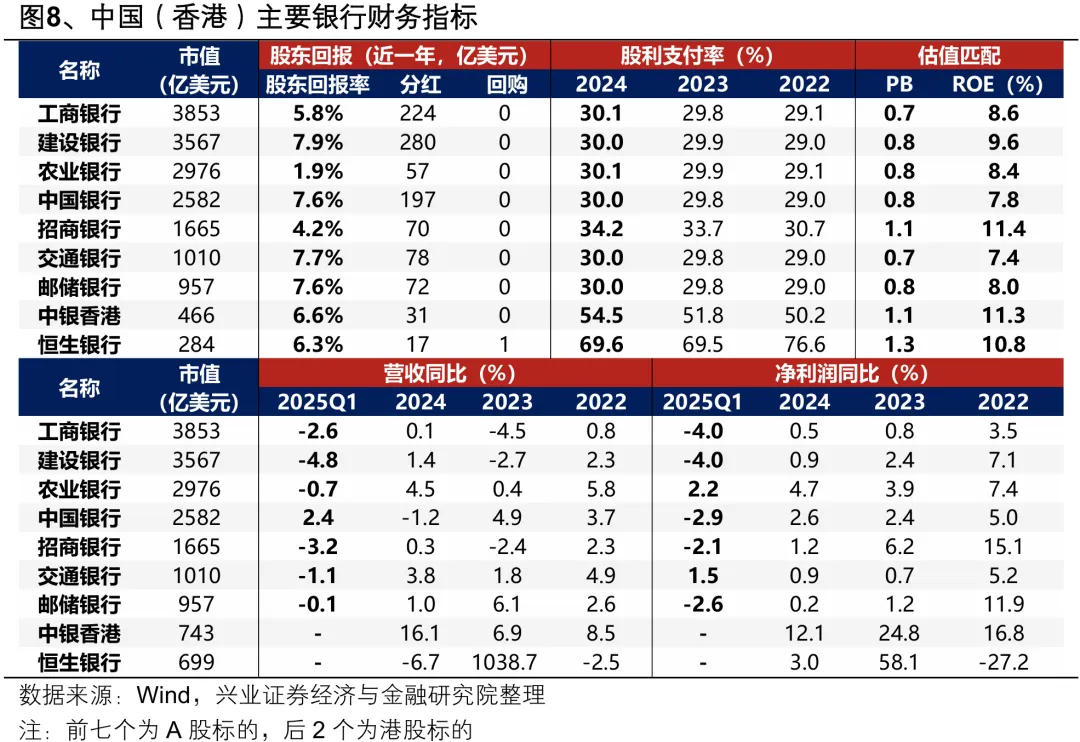

中国(香港):低估值+高股息+稳定分红

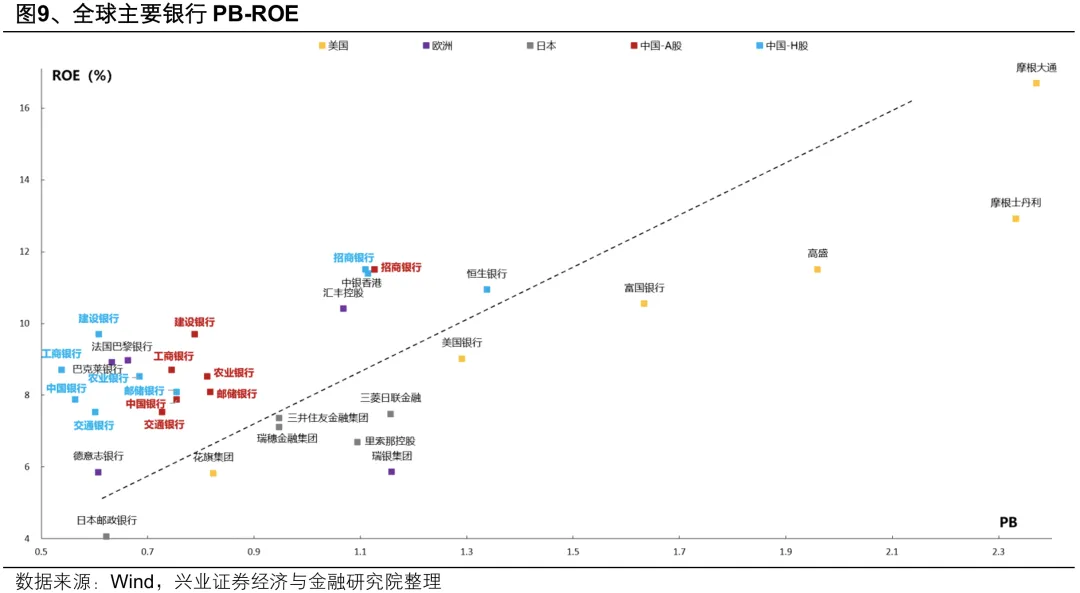

低估值:当前大多数中国银行资产处于破净状态,但ROE水平与全球主要银行水平相当。

高股息:当前主要银行股息率在5%左右,相较于全球大多数银行具备吸引力,尤其是考虑到中国当前的低利率环境。

稳定分红:中国银行股与全球其他银行相比具备稳定分红的特征,内地主要银行近三年股利支付率均稳定在30%左右水平,中银香港和恒生银行能够稳定在50%以上水平,增强股东回报的可预见性和确定性。

最后,从全球主要银行龙头估值比较看,PB-ROE框架下当前A股/H股估值仍具备吸引力。

风险提示

仅为公开资料整理,不涉及投资建议及研究观点

(文章来源:兴业证券)

声明:

- 风险提示:以上内容仅来自互联网,文中内容或观点仅作为原作者或者原网站的观点,不代表本站的任何立场,不构成与本站相关的任何投资建议。在作出任何投资决定前,投资者应根据自身情况考虑投资产品相关的风险因素,并于需要时咨询专业投资顾问意见。本站竭力但不能证实上述内容的真实性、准确性和原创性,对此本站不做任何保证和承诺。

- 本站认真尊重知识产权及您的合法权益,如发现本站内容或相关标识侵犯了您的权益,请您与我们联系删除。

推荐文章: