35家公募争相布局 热门赛道再添“新成员” 这次有何不同?

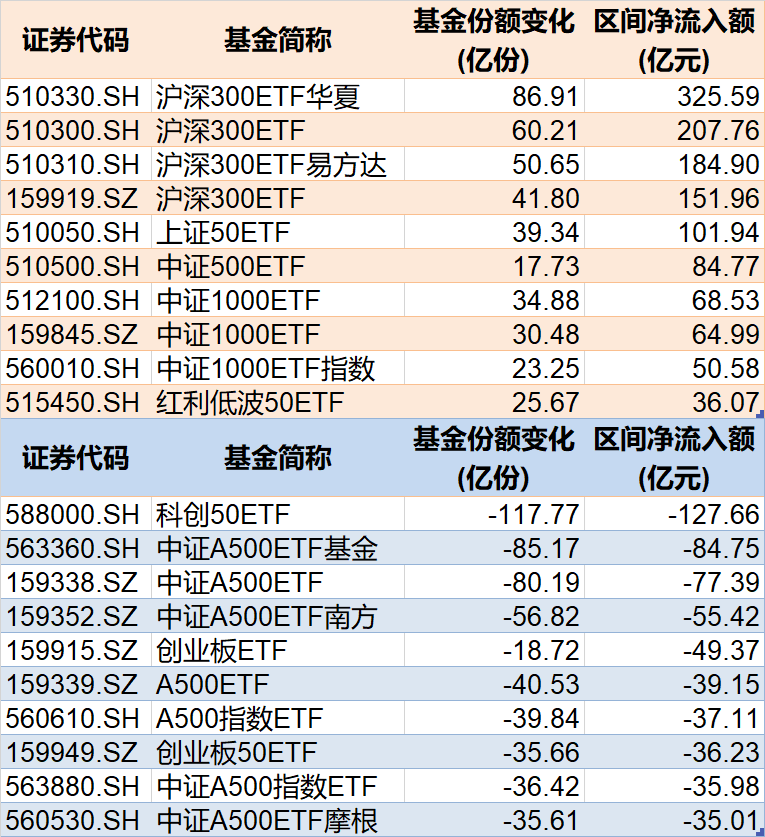

去年九月,中证A500指数发布。其受欢迎程度,超过了很多老牌宽基指数产品。彼时指数发布后不久,首批上线的中证A500产品规模就火速突破了1000亿元。根据Wind数据,截至4月18日,跟踪中证A500指数的基金产品近200只(不同份额单独计算),跟踪产品总规模超2000亿元。

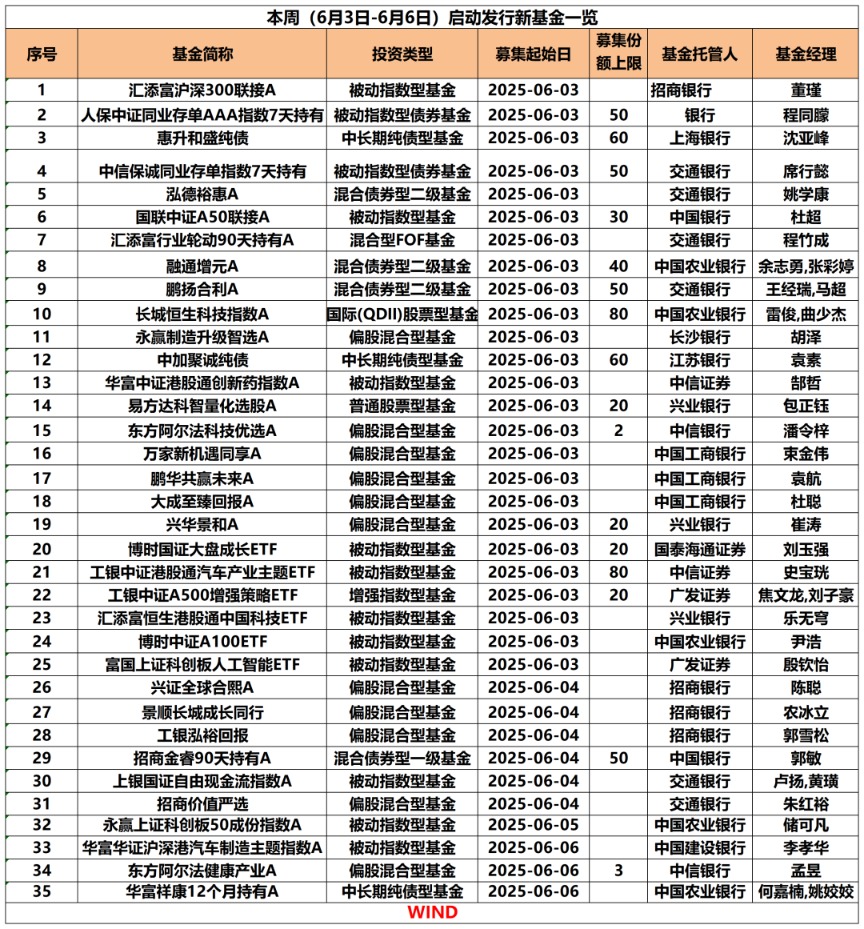

而随着时间来到了2025年,在市场多元化需求以及对于稳健资产的渴求中,自由现金流指数应运而生,基金公司也开始争相布局,和当年中证A500指数如出一辙。

近日,基金公司上报跟踪恒生港股通自由现金流指数的自由现金流基金。此前,自由现金流跟踪的指数,先后有沪深300自由现金流指数、中证800自由现金流指数、中证全指自由现金流指数等六种类型。截至5月30日,围绕这些指数布局自由现金流基金的基金公司,已达到了35家。

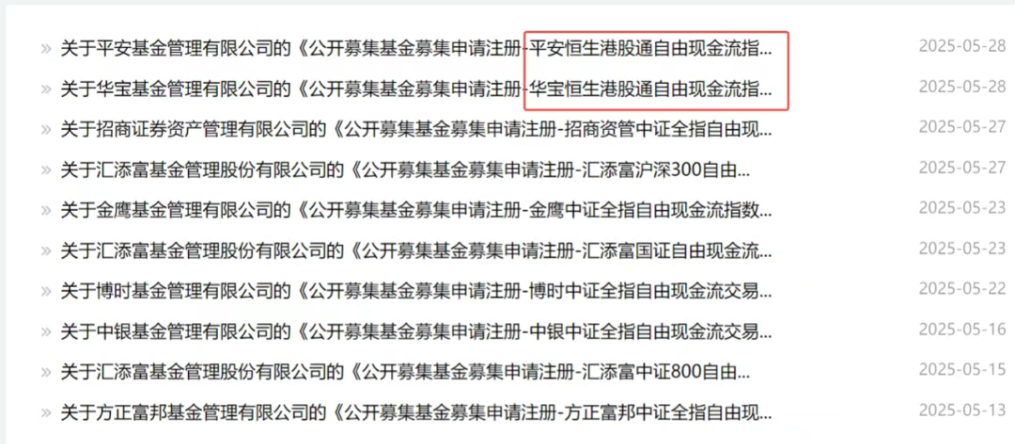

从证监会官网上可以看到,目前平安、华宝的两只跟踪恒生港股通自由现金流指数的产品已经在走审批流程,相信过不了多久就能和投资者们见面了。

资料来源:证监会官网

这次的新指数有何看点?

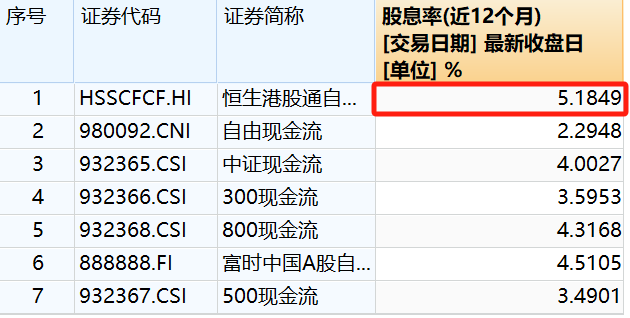

截至目前,自由现金流指数基金跟踪的指数起码已有7类,分别为恒生港股通自由现金流指数、富时中国A股自由现金流聚焦指数、国证自由现金流指数、沪深300自由现金流指数、中证800自由现金流指数、中证全指自由现金流指数、中证500自由现金流指数。

此前我们在《这么多“自由现金流ETF”,区别到底在哪?》中详细聊过自由现金流的三大流派,其核心差异源于其跟踪的指数编制逻辑。

比如,由深交所全资子公司编制的国证指数,以“严苛筛选”著称。其核心逻辑是剔除金融、地产行业(因现金流结构复杂),并综合ROE稳定性、现金流占利润比例等指标。而中证指数公司2024年推出的这一指数,以“全市场覆盖”为特色,不剔除任何行业,从全A股中选取100只自由现金流率最高的股票,采用等权优化加权。

包括中证500,沪深300、中证800等自由现金流指数产品,其样本池的维度各不相同,也代表了其风格也会有所不同。

那么新推出的恒生港股通自由现金流指数顾名思义那就是从港股中选取50只高自由现金流率的个股,从而组成的指数。根据恒生行业分类系统,分类为“金融业”与“地产建筑业”的证券将被排除在外。

收益率、股息率双双领先

对于投资者而言,对于其具体的行业分布或者是权重变动可能并不是最在意的。其对指数类产品最直观的感受或许还是收益率。

从市场表现来看,恒生港股通自由现金流指数近3个月收益为22.2%,近6个月收益为21.8%。整体表现相比于其他现金流指数是要更胜一筹的,这也和港股当前估值较低,以及年初港股整体的向上行情有关。

恒生港股通自由现金流指数整体收益更胜一筹

数据来源:Wind 截至:2025.06.03

从股息率分析,恒生港股通自由现金流指数近12个月的股息率为5.18%。同样是要高于其他现金流指数的。这也与香港金融市场较为发达,投资者投资理念成熟,更加注重股息收入有关。

恒生港股通自由现金流指数股息率更高

数据来源:Wind 截至:2025.06.03

华创证券研报指出,港股自由现金流优势明显,未来半年是长线投资者收集红利价值资产难得的窗口期。自2019年以来港股一直稳定在接近30%的自由现金流比例,相比A股23%的自由现金流比例(2023年报),港股的分红能力相对更为充裕。

另一方面,在国内货币财政双宽政策下,金融资产有望率先迎来再通胀的过程,而实物再通胀或仍需等待M1-PPI-EPS的顺畅传导,红利价值短期内或较难实现业绩的快速修复。

但在长线价值投资视角之下,投资者其实无需等到M1、PPI转正、经济现实复苏后再去买入,当下因短期业绩依然承压使得估值(PE)处于低位,反而提供了安全边际以及较好的筹码收集期,甚至在相对视角之下,由于剩余流动性推升了小盘成长,反而会呈现出更多的筹码抛售机会。

(文章来源:界面新闻)

(原标题:35家公募争相布局,热门赛道再填“新成员”,这次有何不同?)

声明:

- 风险提示:以上内容仅来自互联网,文中内容或观点仅作为原作者或者原网站的观点,不代表本站的任何立场,不构成与本站相关的任何投资建议。在作出任何投资决定前,投资者应根据自身情况考虑投资产品相关的风险因素,并于需要时咨询专业投资顾问意见。本站竭力但不能证实上述内容的真实性、准确性和原创性,对此本站不做任何保证和承诺。

- 本站认真尊重知识产权及您的合法权益,如发现本站内容或相关标识侵犯了您的权益,请您与我们联系删除。

推荐文章: